Налог на прибыль – это налог, которым облагается прибыль компании. Доходы уменьшенные на расходы являются прибылью.

Данный налог платят организации, которые используют основную систему налогообложения, то есть доходы и расходы учитываются методом начисления.

Расчет налога на прибыль регламентирован государством, поэтому можно настроить шаблон в эксель для его расчета. Однако, при принятии расходов для расчета налоговой базы могут быть исключения, поэтому их тоже необходимо учитывать.

Планирование налога на прибыль – это очень важный элемент для принятия управленческих решений. Авансовые платежи по налогу на прибыль могут составлять значительные суммы, что необходимо учитывать при планировании отчета о движении денежных средств.

Расчет, авансовые платежи и оплата налога на прибыль

Основные формулы для расчета налога на прибыль:

Налоговая база = доходы – расходы

Общая ставка налога на прибыль – 20%, однако, в некоторых регионах она может быть ниже.

Отчетные периоды, в которые сдаются авансовые декларации: первый квартал, полугодие, девять месяцев.

Налоговый период — календарный год, декларация сдается в марте следующего года за отчётным.

Компании, помимо налога за отчетный период должны платить авансовые платежи за этот же период.

Суммы, которые необходимо уплатить поквартально:

| Отчетный период | Сумма налога к уплате | Сумма авансовых платежей к уплате |

|---|---|---|

| Дата выплаты | месяц, следующий за отчетным периодом | выплата в квартале, следующем за отчетным, возможно равными долями |

| 1 квартал | Сумма, начисленной прибыли за 1 квартал * 20% | Начисленный авансовый платеж за 1 квартал |

| 6 месяцев | Сумма, начисленной прибыли за 6 мес * 20% – уплаченный аванс за 1 квартал | Начисленный авансовый платеж за полугодие - Начисленный авансовый платеж за 1 квартал |

| 9 месяцев | Сумма, начисленной прибыли за 9 мес * 20% – уплаченный аванс за 6 месяцев | Начисленный авансовый платеж за 9 месяцев - Начисленный авансовый платеж за полугодие |

| 12 месяцев | Сумма, начисленной прибыли за 12 мес * 20% – уплаченный аванс за 9 месяцев | Начисленный авансовый платеж за 9 месяцев - Начисленный авансовый платеж за полугодие |

Оплата налоговых и авансовых платежей по налогу на прибыль — до 28 числа, каждого месяца отчетного периода.

При этом необходимо учитывать возможность переноса убытков прошлых периодов, но не более чем 50% от налогооблагаемой прибыли.

При определении расходов/доходов в налоговом учете, для внесения в расчет налоговой базы налога на прибыль необходимо внимательно изучить соответствующие статьи налогового кодекса РФ (например, ст 249, 250, 253, 265 и пр.). Также надо помнить, что признание затрат в налоговом и бухгалтерском учете могут отличаться очень сильно.

Определение доходов и расходов для расчета налога на прибыль

Доходная часть для расчета налога на прибыль

Доходы, которые учитываются при расчете налога на прибыль включают в себя:

- доходы от реализации продукции собственного производства

- доходы от реализации покупных товаров

- доходы от реализации амортизируемого имущества

- доходы от прочих видов деятельности: дивиденды, доходы от купли-продажи валюты и прочее

Также есть список доходов, который освобожден от налогообложения, приведенный в статье 251 НК РФ. Это довольно специфические доходы, например, невостребованные дивиденды. У обычного предприятия они встречаются очень редко, но лучше все равно изучить эту главу.

Статьи НК РФ для доходов

Внереализационные доходы – ст. 250 НК РФ,

Поступления, не учитываемые в качестве доходов при расчете налога на прибыль – ст. 251 НК РФ

Расходная часть для расчета налога на прибыль

Для того, чтобы расходы можно было включить в базу по уменьшению налога на прибыль, необходимо выполнить ряд условий:

- расходы должны быть обоснованы, то есть необходимы для ведения основной деятельности, которая направлена на получение дохода

- расходы должны быть документально оформлены, то есть акты, счета-фактуры, и прочие отчетные документы должны быть оформлены и подписаны с учетом принятых требований к оформлению первичных документов

Однако есть ряд исключений по отнесению расходов в затраты:

- расходы, которые соответствуют 270 НК РФ «Расходы, не учитываемые в целях налогообложения», невозможно учесть в затратах для налогового учета

- расходы, которые можно учитывать частично (в определенный норме): рекламные и представительские расходы (п. 16 ст. 255, ст. 264 НК РФ)

Расходы на рекламу: нормируемые и не нормируемые

1. учитываемые полностью – ненормируемые - реклама в СМИ, наружная реклама, производство рекламных каталогов

2. учитываемые в размере 1% от суммы выручки от реализации (рассчитывается согласно ст. 249 НК РФ) - список этих расходов необходимо внимательно изучить, так как возможно часть расходов по рекламе нельзя будет отнести даже к этому виду рекламы.

Планирование налога на прибыль в эксель

Для планирования налога на прибыль я разработала шаблон, который можно скачать здесь.

Данные для расчета собираются из разных бюджетов/отчетов, которые мы рассматривали ранее: выручка, себестоимость, постоянные издержки, маркетинговые расходы, амортизация, расходы по кредитам и займам.

Есть ряд моментов при работе с шаблоном, на которые мне бы хотелось обратить внимание:

- шаблон учитывает только ненормируемые расходы на рекламу

- Сальдо на конец периода по текущему налогу на прибыль (строка 77 шаблона) должно попадать в баланс, при этом если сальдо положительное, то это задолженность по налогу на прибыль перед бюджетом – это будет пассив баланса, если положительное сальдо, то это переплата – актив баланса

- ставка налога на прибыль заполняется в строке 7 шаблона

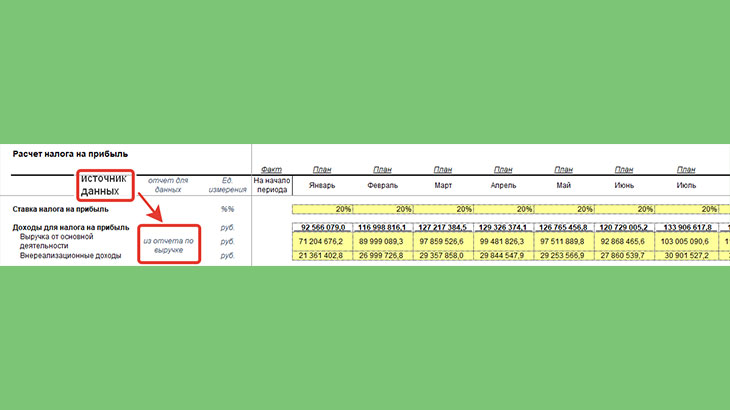

Доходы для налога на прибыль

Данные попадают в расчет из бюджета по выручке или отчета по фактическим продажам.

Можно разбивать на операционные и внереализационные доходы.

Расходы для налога на прибыль

Данные попадают из соответствующих бюджетов: себестоимость, постоянные издержки, маркетинг, амортизация, проценты по кредитам

Расчет налога на прибыль

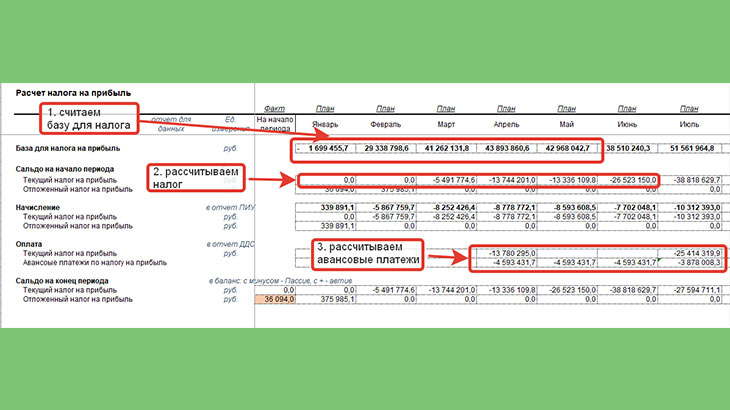

Расчет налога происходит следующим образом:

- считается база для налога

- происходит расчет налога: если база положительная – считается текущий налог, если отрицательная – отложенные налог на прибыль

- если посчитан текущий налог на прибыль, рассчитываются авансовые платежи по налогу на прибыль

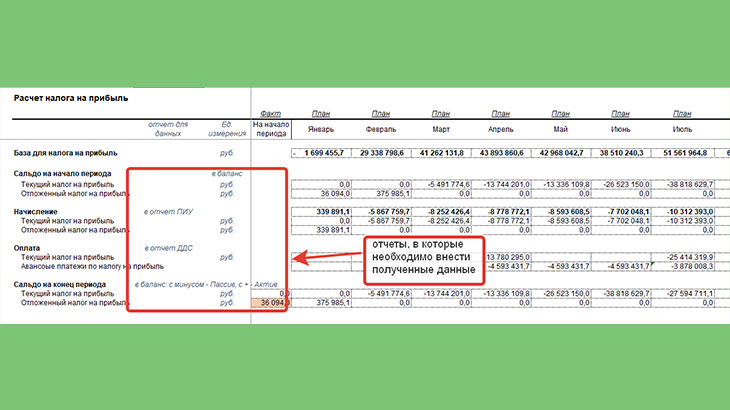

Полученные данные должны попадать в отчеты:

- текущий налог на прибыль – в отчет о прибылях и убытках

- оплата авансовых платежей – в отчет о движении денежных средств

- Сальдо на конец периода по текущему налогу на прибыль (строка 77 шаблона) должно попадать в баланс, при этом если сальдо положительное, то это задолженность по налогу на прибыль перед бюджетом – это будет пассив баланса, если положительное сальдо, то это переплата – актив баланса

Расчет налога на прибыль – важный этап при принятии управленческих решений, так как он показывает достаточно ли заработано прибыли, чтобы после выплаты авансовых платежей по прибыли денежного потока хватало для оплаты других необходимых расходов. А что касается отчета о прибылях и убытках, то хватает ли заложенной маржинальности, чтобы и после отражения расходов по налогу на прибыль, финансовый результат был в рамках запланированного.

Оставить комментарий