Построение финансовой модели бизнеса, а также ее анализ – процесс, который позволит определить как будущую доходность нового бизнеса, так и оценить текущее положение уже существующей компании.

Финансовая модель компании (Финмодель) – это система основных и вспомогательных отчетов, которая позволяет спрогнозировать основные показатели по прибыли и движению денежных средств, учитывая необходимое количество факторов и параметров.

Финансовые модели могут быть созданы в упрощенном виде, так и сформированные с учетом специфики бизнеса, который необходимо спрогнозировать и оценить.

В этой статье я планирую рассказать об общей финансовой модели, которую можно использовать при оценке бизнеса, связанного с услугами или торговой деятельностью. Также модель доступна для скачивания.

Итак, начнем.

Структура финансовой модели

Финмодель состоит из основных и вспомогательных отчетов.

Первоначальные данные и параметры расчета вносятся во вспомогательные листы и уже готовые блоки данных аккумулируются в основных отчетах и являются основными данными для анализа.

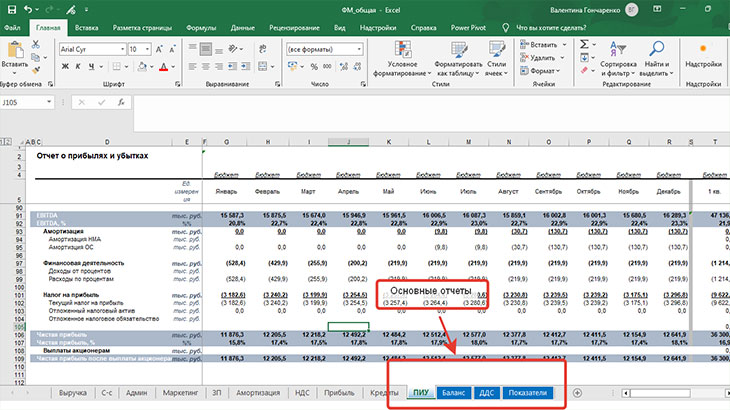

К основным отчетам относятся:

- ПИУ (Отчет о прибылях и убытках)

- Баланс

- ДДС (Отчет о движении денежных средств)

- Показатели (лист с основными показателями эффективности)

К вспомогательным отчетам относятся:

- Выручка

- Себестоимость (с-с)

- Админ

- Маркетинг

- Зарплата (ЗП)

- Амортизация

- НДС

- Прибыль

- Кредиты

Заполнение вспомогательных отчетов финансовой модели

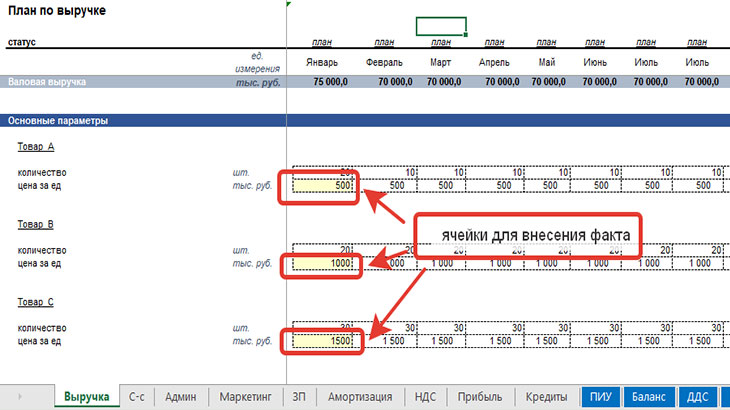

Выручка

В финмодели используется метод прямого счета, то есть умножаем количество проданного товара на цену и получаем выручку.

Данные по планируемому к продаже количеству в отчет вносятся в желтые ячейки:

Более подробно об источниках данных и шаблонах для планирования выручки можно прочитать в статье Планирование выручки: составляем таблицу продаж в Excel с примерами.

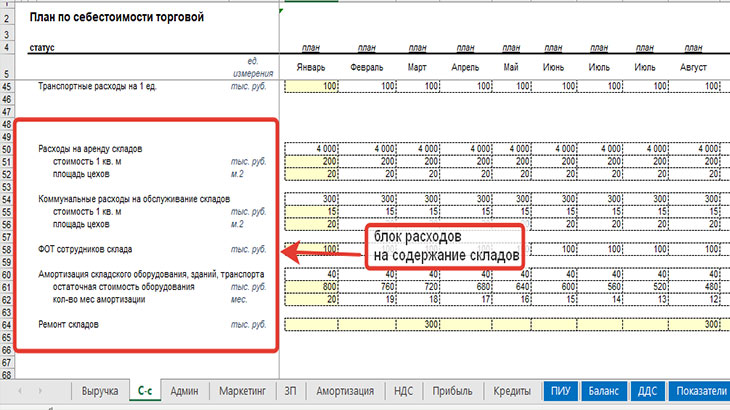

Себестоимость

Расчет себестоимость зависит от вида деятельности, которым занимается или планирует заниматься компания. Себестоимость может быть производственной, торговой, по мере выполнения работ (производство) или оказания услуг. Более подробно я рассматривала эти шаблоны и методы прогнозирования в статье "Расчет производственной и торговой себестоимости продукции: шаблоны таблиц в Excel".

В данной модели используется шаблон для расчета торговой себестоимости.

Заполняемые параметры делятся на две части: относящиеся к себестоимости товара и относящиеся к содержанию складов, для хранения товаров, а также складского персонала.

Параметры заносим в желтые ячейки.

Заполняем данные для себестоимости товаров

Заполняем расходы, относящиеся к содержанию складов и складского персонала

После внесения данных необходимо проверить результаты на листе ПИУ в строках 14 «Валовая прибыль,%» и 31 «Валовая выручка,%». Если показатель ниже, чем показатель по отрасли, то стоит уточнить исходные данные по стоимости реализации товара и его расходов на себестоимость.

Административные расходы

Административные расходы – это затраты, которые не связаны с производством, то есть компания будет нести эти расходы даже если не будет заниматься своей основной деятельностью.

К этим расходам относятся:

- Арендная плата

- Расходы на ИТ и связь

- HR расходы

- Представительские расходы

- Такси

- Расходы на содержание офисных автомобилей

- Канцелярские расходы

- Аудит

- Юридические расходы

- Банковское обслуживание

Для планирования данного типа расходов можно пользоваться условиями договоров или средними фактическими расходами в месяц за предыдущий период. Данные для планирования заносятся желтые ячейки.

Более подробно варианты планирования я рассматриваю в статье "Расчет постоянных издержек компании: рассмотрим на примере в Excel".

Маркетинговые расходы

Маркетинговый бюджет можно поделить на две части: расходы на маркетинг и расходы на продвижение.

Расходы на маркетинг – это расходы, которые в связаны непосредственно с отделом маркетинга: зарплата, доступ к различным аналитическим системам и прочие.

Расходы на продвижение напрямую связаны со стратегией привлечения клиентов, которые разрабатывает отдел маркетинга.

Более подробно о планировании маркетингового бюджета я рассматриваю в статье "Планирование маркетингового бюджета: составляем на примере в Excel"

Расходы на оплату труда и взносы

Планировать оплату труда можно двумя основными способами: в зависимости от времени, которые было потрачено сотрудников – повременная оплата труда, и в зависимости от месячного оклада.

В текущей модели приложен шаблон с окладной системой труда. Другие способы оплаты я рассматриваю в статье "Расчет зарплаты со взносами в Excel: шаблон с формулами для скачивания"

Также в шаблоне рассчитываются налоги с ФОТ, такие как:

- Страховые взносы – исходя из предельной базы, и предусмотренных для этой базы ставок налога

- Расходы на травматизм

- НДФЛ

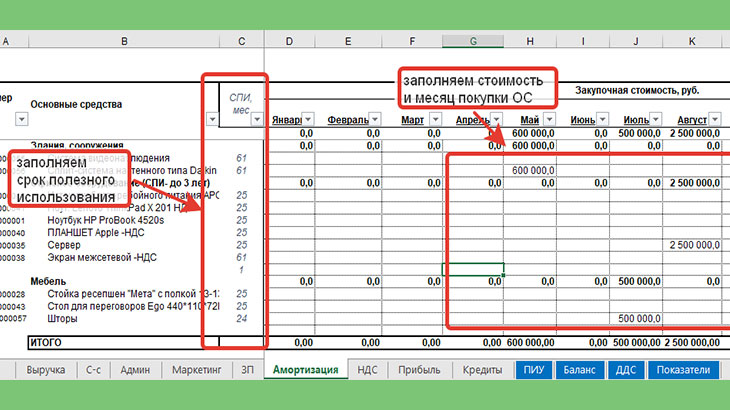

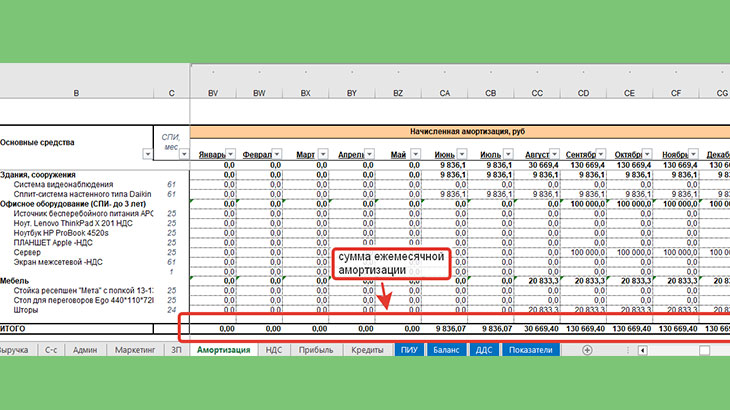

Расходы на амортизационные отчисления основных средств

Стоимость основных средств (таких как машины, станки и оборудование), чей срок полезного использования более 1 года, переносится частями на расходы на период использования.

Есть несколько способов амортизации: линейный, способ уменьшаемого остатка, способ списания стоимости пропорционально объему продукции.

В этом расчете используется наиболее распространенный способ амортизации – линейный. Стоимость основного средства делится на срок использования в месяцах и списывается ежемесячно равными долями.

Более подробно расчет амортизации другими способами я рассматриваю в статье "Расчет амортизации в Excel, методы начисления в бухгалтерском и налоговом учете"

Заполняем в столбце С – срок полезного использования основных средств в месяцах.

Далее заполняем раздел «Закупочная стоимость» в том месяце, котором планируется приобрести/оплатить основное средство. Расчет амортизации и остаточной стоимости по периодам произойдет автоматически.

Расчет налога на добавленную стоимость (НДС) и прибыль

В данной финансовой модели эти налоги рассчитываются автоматически.

Однако, если возникнет необходимость внести добавления в структуру вспомогательных отчетов, например, добавить новый раздел или расчет, то надо обязательно перенести итоговые значения в основные отчеты (ПИУ, ДДС, Баланс), а также в листы «НДС», «Прибыль» и «Кредиты».

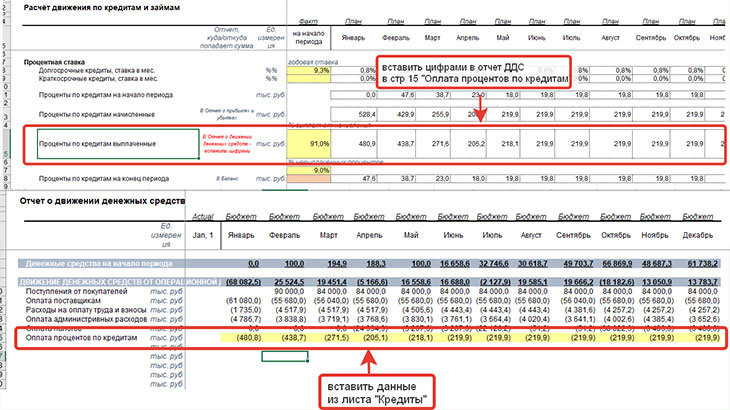

Расчет необходимых кредитных средств и процентов по кредитам

В данной модели не включены итеративные вычисления, поэтому часть данных нужно вставлять цифрами, чтобы не появилась ошибка «циклические вычисления».

Поэтому данные «Проценты по кредитам выплаченные» строка 15 нужно вставлять цифрами в строку 15 «Оплата процентов по кредитам» в листе ДДС

Погашение кредитов проставляем вручную – строка 36 «Выплата долгосрочных кредитов и займов», лист «Кредиты»

Анализ основных отчетов: ДДС, Прибыль, Баланс, Показатели

Отчет о прибылях и убытках

При анализе ПИУ необходимо придерживаться нескольких основных моментов:

- Показатели «Валовая прибыль» и «Валовая выручка» в процентах не должны быть ниже среднего показателя по отрасли.

- В случае, если строке «Чистая прибыль» получается, убыток, то необходимо скорректировать доходы/расходы таким образом, чтобы получилась прибыль

- Если в процессе внесения данных во вспомогательные отчеты были добавлены новые данные, то необходимо проверить, что они попали в отчет о прибылях и убытках.

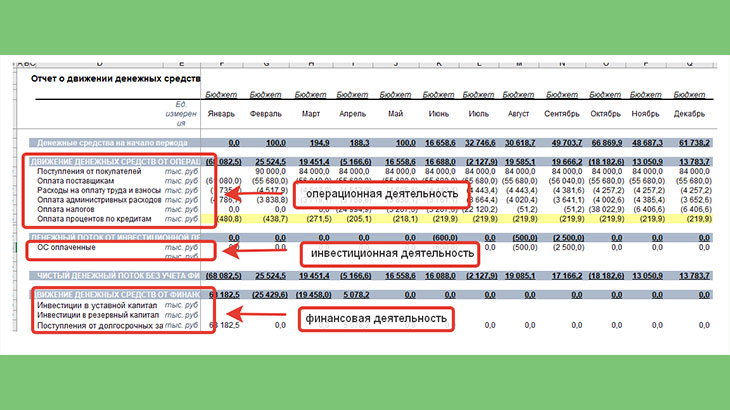

Отчет о движении денежных средств

Отчет о движении денежных средств (ДДС) состоит из трех основных разделов:

- Операционная деятельность – учитываются все операции, связанные с основной деятельностью

- Инвестиционная деятельность – учитываются операции по инвестициям, например, в основные средства

- Финансовая деятельность – учитывают операции по получению/погашению кредитов, и также процентов по ним.

При заполнении операционной деятельности необходимо обратить внимание на график поступления денежных средств от поставщиков и покупателей. Сейчас в модели установлено условие: поставщикам оплачиваются поставки оплачиваются сразу, оплата от покупателей поступает в следующем месяце.

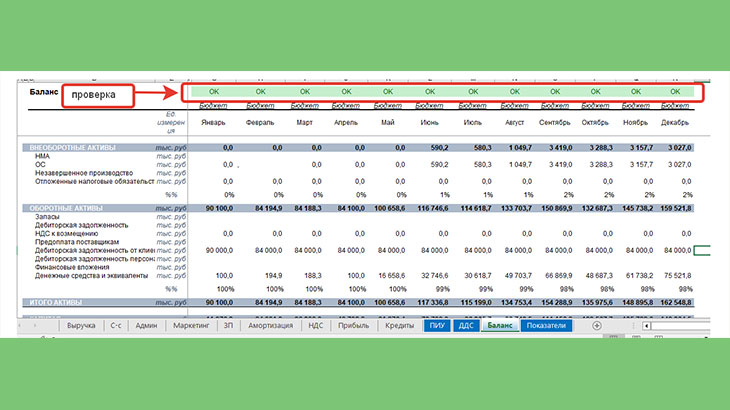

Баланс

Баланс собирается автоматически, необходимо чтобы проверка сверху была зеленой со словом «ОК».

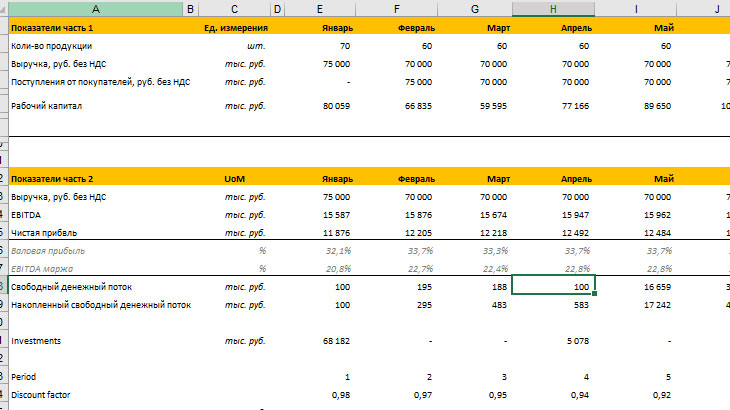

Показатели

На листе показатели выведены основные показатели, на которые стоит обратить внимание при анализе динамики, которая заложена в модель.

Данная модель предназначена для полного цикла расчета деятельности компании, включая и налоговый учет. В модель можно вносить изменения по структуре, главное, не забыть внести их основные расчеты, чтобы в итоге сошелся баланс.

Оставить комментарий